如果对于市盈率你什么都记不住,但你一定要记住,千万不要买入市盈率特别高的股票。

——彼得·林奇《战胜华尔街》

前些天坤鹏论写了《20分钟学会看财报 如何在糟心的A股中淘金》,当然那篇文章顶多算个菜鸟入门,后来几天股市又遭遇大跌,周四(10月18日)直接跌破了2500点。

但再次重申坤鹏论的观点,作为普通人,唯有价值投资才是王道,凡是把股市当投机看待的,不仅人活得诚惶诚恐,小心脏天天跟坐过山车似的,对健康不利,而且很容易买来买去,比小蜜蜂还勤劳,结果却换不回甜甜的蜂蜜——回报。

巴菲特说,“什么东西大甩卖,人们都抢着买。只有股票大甩卖,人们不高兴。看好一家公司,30买了,跌到20,应该再买才对。麦当劳的汉堡降价了,这不是好事吗?”

股市暴跌,反而让人消停,与其扼腕长叹,不如退而结网,心平气和地扎扎实实学点投资技能吧。

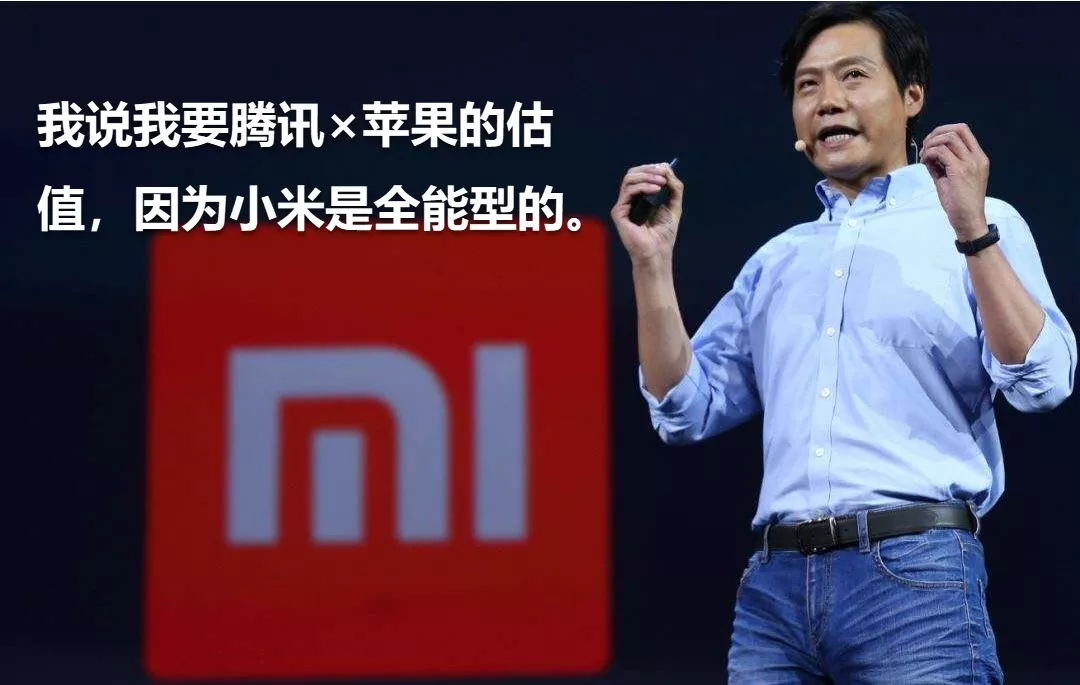

今天,坤鹏论要说说市盈率,这个词即使不炒股的人也很耳熟,比如当初小米上市前,大量文章中都会谈到其市盈率,比如:“苹果公司的市盈率是16.1倍,而小米要想获得700亿美元的上限估值,市盈率需要达到51.3倍。”后来雷军被逼得直接放卫星:“很多人问我到底是给小米腾讯的估值还是苹果的估值,我说我要腾讯乘苹果的估值,因为小米是全能型的。”

这篇文章写了近一周时间,虽然网上介绍文章不少,但深究起来,却往往漏洞蛮多,有的则语焉不详,菜鸟很难看懂,所以本文字数超多,因为希望它能够成为市盈率的小白速成指南。

一、市盈率也挺忽悠

实话说,市盈率这个玩意一看就是金融人士忽悠出来的,坤鹏论以前就曾说过,金融就是不爱好好说人话,非要把许多简单的事搞得名词四溅,这个世界上有个规律,要想忽悠别人的钱财,必须要显得高大上,名词是一个,还有高大上的办公场地,衣冠楚楚的装扮,这些是搞金融和金融骗子的标配。

为什么说市盈率是忽悠,因为它就不属于一个好好说人话的名词,我们都知道,去银行存款,人家会告诉你一年定期存款的利息是1.75%,也就是100元存一年,银行给你1.75元利息,而余额宝为什么那么快火起来,一是阿里牛,二是利息比存定期高,三是灵活方便。在咱们老百姓的思维中都是我给你多少钱,你给我多少利息,即使是投资生意,也会马上问,一年能赚多少?也就是一年的收益是多少。

而市盈率的本质讲的也是收益,但邪恶的金融人非要把它倒过来,百分之多少立马摇身变成了多少倍,听着就让人怦然心动,但这种换汤不换药的把戏说得不好听些,存在很大的欺骗性,给投资者正确认识上市公司设置了一道天然屏障。

1976年,投资大师格雷厄姆在接受《金融分析师》杂志记者巴特勒的采访时,直接表达了对市盈率的不满:

巴特勒:我总是认为,我们用每股股价除以每股收益的市盈率,而不是用每股收益除以每股股价的盈利收益率作为标准真是太糟了。明白一只股票的盈利收益率是2.5%的实际意义,要比认识到同样这只股票的市盈率是40倍的实际意义要容易多了。

格雷厄姆:是的,盈利收益率的概念更加科学,也是一个更合乎逻辑的分析方法。

在这里坤鹏论必须要介绍一下格雷厄姆,这位牛人被称为“华尔街教父”、“现代证券分析之父”,他是价值投资理论奠基人,在投资界的地位,相当于物理学界的爱因斯坦,生物学界的达尔文。

作为一代宗师,他的投资哲学为“股神”巴菲特、“市盈率鼻祖”约翰·内夫、“指数基金教父”约翰·博格等大批顶级投资大师所推崇,如今活跃在华尔街的数十位资产规模上亿的投资管理人都自称为他的信徒。

其中人们熟知的巴菲特是格雷厄姆的学生,他认为自己的投资理论中,有85%来自于格雷厄姆,他被称为“价值投资”理念最伟大的践行者。

巴菲特甚至给自己的儿子取名为霍华德·格雷厄姆·巴菲特,以此纪念恩师。

他曾说:“57年来,我一直遵循着两位恩师阐述的投资路线图。对我而言,没有任何理由再去寻找其他的投资方法。”

广告

聪明的投资者(原本第四版)

作者:[美]本杰明·格雷厄姆

京东

二、静态市盈率如何算

但是,这个世界上有个词叫约定俗成,还有个词是众口铄金,尽管市盈率不合逻辑,但我们不得不入乡随俗,继续使用它。

市盈率(Price earnings ratio,即P/E ratio)是市价盈利比率简称,也称“本益比”、“股价收益比率”。

如果你较真儿的话,还会发现市盈率还有其他花活,比如:大家常说的市盈率也叫静态市净率,其他还有动态市盈率、滚动市盈率等,当然还有玩笑般的雷军市梦率。

我们先来说说所谓的静态市盈率,它的公式有两个,结果殊途同归:

市盈率=股票最新收盘价÷上年度每股收益

市盈率=最新的总市值÷上年度企业净利润

坤鹏论推荐你使用后面一个来计算市盈率,因为企业的股本基本是持续扩大,所以它就会稀释每股收益和股价。为了能够在同一标尺上分析企业的市盈率,用第二个公式最方便,不用考虑除权因素。

Just Do It

各位老铁和我们一起动手计算一下格力的市盈率,就拿10月19日的收盘数据,最新总市值是2324亿,2017年的净利润是224亿。

格力的市盈率=2324÷224=10.37倍

对照一下股票网站或是APP的数据,丝毫不差。

按照我们正常的年化利息回报看,也就是1/10.37*100%=9.29%,相当于一年有9.29%的年化收益,100元可以得9.29元利息回报。

是不是有点感觉不够刺激?

其实股市最刺激是复利,只要每年保持较高的正向利息回报,几年下来,财富就能翻倍。

“复利”就是连本带利的“利滚利”,有一个“72规则”,也就是如果一笔钱每年的收益率是固定的,那么这笔钱翻倍的时间就是:

72÷利率=X年

比如:如果格力能一直保持9.29%年化收益率,72÷9.29=7.75年,也就是只要7.75年,你投在格力身上的本金就能翻倍。

巴菲特从事投资60多年,只有2年亏损,年化收益率为27%左右,如今他的身家为781亿美元。

30岁的时候,巴菲特也就刚刚赚到人生中的第一个100万,37岁赚到了第一个1000万,直到50岁后,才成为亿万富豪。

最神奇的是,巴菲特到47岁时,只有7000万,但到了78岁,其财富已经超过500亿,可以说,这30年,是巴菲特资产增值最快的时候。

小提示

除权是什么意思?

英文为:exit right,缩写XR。

在股市中分红主要有两种形式:分你现金,或分你股票。

除权针对的是分你股票,简单说,因为分给你股票而向下调整股价就是除权。比如很常见的10送10、10转10(也就是所谓的高送转),意思就是说,你持有10股,公司再送给10股,你持有1000股,公司再给你1000股,但是第二天股价也会变成原先的一半。

而分现金则针对的是除息,就是因为分给你现金了,而向下调整股价,这个就叫做除息,一般分给你多少钱,都会从股价里扣,所以第二天股价也会减少多数钱。

比如“贵州茅台”,突然公布分红方案,拿出85亿现金分红,每10股派发现金红利67.87元。而你手中刚好有100股的茅台,今天收盘价是600元一股,总金额是6万。那么明天分红后,10股分68块钱,那么100股你就能分680,那是不是明早你就能白得680呢?

当然不是!分红之后要除权,分了多少股价是要减去多少,茅台每10股分68,股价就要减去6块8的,分了你680,每股再减去6块8,减完之后你手里的资金并没有什么变化。

三、动态市盈率是个啥东东

市盈率使用的是上年度的净利润,是过去已经发生的,是历史,所以人们又称其为静态市盈率。

买股票买的是未来,以前已经是过去,虽然历史常是未来的先行指标,但它却只能发出微弱的信号,辅助预言未来的吉凶,所以市盈率更多起到的是参考作用,告诉你这家公司以前做得如何,未来呢?“以前都这么好,今后也不会差!”也只能如此解释了。

特别是如果上一年是全民炒股的疯狂时代,当年股市却回归理想,可想而知市盈率是相当不客观的,结果就是你幸运地成为了韭菜。

所以,坤鹏论算市盈率都不会只算一年,起码要算3~5年,这样可以更加客观真实。

后来,英国投资大师史莱特提出了PEG(动态市盈率)指标,再后来由美国投资大师彼得·林奇发扬光大。

史莱特被称为PEG选股法的创始者,同时名列18位投资大师排行榜中。

PEG指标最先在英国证券市场上使用,但英国证券市场的影响力较小,所以该指标提出后,并未在世界引起较大反响。

1992年,史莱特通过自己的著作《祖鲁原则》,将市盈率相对盈利增长比率(PEG)这一投资和选股方法推广到了美国。

此后,在美国著名投资大师彼得·林奇的努力下,终于使这一投资理念深入人心,后来,更多人将PEG方法的功绩归功于彼得·林奇。

PEG主要是想弥补静态市盈率对企业动态成长性的估计不足。

PEG告诉投资者,在同行业的公司中,在市盈率一样的前提下,优先选择那些增长速度高的公司,或者在同样的增长速度下,选择市盈率较低的公司。

PEG=PE÷盈利增长比率(EPS增长率)

坤鹏论对于这个EPS增长率查了不少资料,发现很多文章都写得很不清晰,有的干脆照搬百度百科的解释,下面只能按自己的理解来阐述,欢迎高手指正。

首先大概说一下EPS(英文全称Earnings Per Share),它是每股盈利的意思,又叫每股收益,公式为:EPS=期末净利润÷期末总股本。

EPS增长率的公式为:(本期每股收益-上期每股收益)/abs(上期每股收益)*100%(abs是绝对值的意思)。

老铁,是不是已经开始晕了?

坤鹏论劝你直接把上面的全都忘了,因为EPS、EPS增长率都可以直接查到现成的,肯定比你自己算得准。

为了准确,坤鹏论认为EPS增长率应该算最少三年的复合增长率才客观靠谱,这就要分两个数值了,保守的可以选过去三年的,激进的选未来三年预测值。

同样,我们就可以算出三个PEG,一个是历史增长率的PEG比率(通常是过去三年),二是预期增长率的PEG比率(未来估值),三是当前增长率的PEG(当前是否高估,买点的选择)。

不管是过去,还是未来,在网上都能查到,券商和分析师们都会帮你算得妥妥的。

如上图显示的数值,我们要计算过去五年EPS的复合增长率,最严谨的是用几何平均值法:

几何平均值=(1.27元/0.66元开五次方)-1=13.99%

算几年就是开多次方,开n次方用Excel的power函数很简单就能算出来,直接百度或是在excel帮助中查询power都能学会,在这里就不赘述了。

同样,如果要算未来三到五年,一样去找各大券商或分析师的预测数,然后再用上面公式计算出EPS复合增长率即可。

彼得·林奇曾经指出,最理想的投资对象,其PEG值应该低于0.5,PEG在0.5~1之间,是安全范围,PEG大于1时,就要考虑该股有被高估的可能,如果是大于2,那就是高风险股,千万别碰。

后来,又有人相继搞出了新的动态市盈率,比较常见的还有以下三种:

第一种:动态市盈率=静态市盈率×动态系数

动态系数=1/(1+R)×N

R是企业每股收益的增长性比率,N为企业的可持续发展的存续期,一般为3或5年。

R这个增长性比率一般是这样计算的:

R=(当前每股收益-去年同期每股收益)÷去年同期每股收益×100%

比如:当前每股收益为0.35元,去年同期每股收益为0.26元,R=(0.35-0.26)÷0.26×100%=34%

N这个数值非常非常关键,因为从公式上可以看出来,它比R作用更大。

从公式中还能看出,动态市盈率高低取决于:

当前的静态市盈率

恒定的收益增长率

收益增长持续时间

显然,当前静态市盈率和收益持续增长时间最为重要,简单来说,收益增长率并不太重要,关键是收益增长持续时间。这也同大多数投资收益一样,关键并非增长率,而是看谁增长的时间最长,这也是复利的奥妙。

第二种:动态市盈率=当前总市值÷未来一年预测净利润

未来一年预测的净利润谁来预测?大家会选择相信券商,一般以6个月内券商预测的净利润平均数作为分母。

这种方法用的人并不多,而且预测的只是未来一年的动态市盈率。

第三种:年化市盈率=当前总市值/当前报告期年化净利润

这是很多软件的动态市盈率算法,因为简单粗暴。

但它相当不科学,因为一季度年报出来了,就用其中的净利润乘以4,如果是年中财报,就把其中的净利润乘以2。

但是,企业经营从来没有这么简单,有旺季,也有淡季,起码零售行业就存在上半年淡,下半年旺的特征,淡季因为净利润低,这样的年化市盈率就会虚高,旺季净利润高,则虚低。

不管是哪种动态市盈率,其实都不适合大多企业,只有小部分业绩持续稳定增长的企业才可以预测未来的净利润。

不适合的公司类型包括:

周期性行业:利润基础稳定不住,用PEG容易造成误差。

非成长股:收益增长率或市盈率为负的股票,不合适高增长的条件。

项目类公司:利润高低依赖于公司接的项目数,利润基础稳定不住,特别是处在夕阳产业或低谷产业的行业更加不适用。

稳定的大型公司:往往稳定有余而成长不足。

融资依赖型公司:因融资带来的高增长,不能稳定持续。

所以,相对而言,还是静态市盈率适用面广,用的也最多。

四、如何通过市盈率指导选出好股票

如果你有耐心读到这里,肯定已经忍不住要问,市盈率(静态)到底多少才是合理的?也就是如何用它来指导选股呢?

对于正常盈利的公司,净利润保持不变的话,给予10倍市盈率左右合适,因为10倍的倒数为1/10=10%,刚好对应一般投资者要求的股权投资回报率或者长期股票的投资报酬率。

为什么要强调“正常盈利状态”,因为亏损公司计算的市盈率是负数,该指标失效,而微利的公司因为净利润的分母小,计算出来的市盈率会高达成千上万,指标非常高,但公司的实际估值未必真的高。

对于未来几年净利润率能够保持个位数至30%增长区间的公司,10至20多倍市盈率合适,如果你是保守型投资者,那超过20倍的就不要看了,因为20倍市盈率的公司都算是极为优秀的企业,很稀少。

而投资大师格雷厄姆给出的市盈率建议为14~18倍,低或高于这一区间的都可以挥手说再见。

30倍市盈率以上公司尽量别买,因为这是非常伟大的公司才能做到的,毕竟真实世界里既有超高盈利能力又能超快增长的公司凤毛麟角,比独角兽还珍稀。

甚至可以肯定的是,在中国股市几乎找不到。

60倍市盈率以上被称为“市盈率魔咒”或“死亡市盈率”,这时股票价格上涨最为迅猛,市场情绪最为乐观,但是很难有公司、板块以及整个市场能够持续保持如此高估值,例如,2000年美国的纳斯达克市场,2000年和2007年的中国A股,1989年的日本股票市场等,没有一个能够从市盈率魔咒中幸免。

美国股票市盈率整体处于10~20倍的波动区间,平均在14、15倍。

另外,资本的长期回报率往往是国家经济增长速度的2倍,比如:GDP增速为4%,资本回报率可以达到8%。这里的奥秘就在于资本高回报的原因在于复利效应,其实就是红利再投资,所以红利再投资是发挥复利效率的利器。

有人专家说,从股市历史看,无论经历多少次的天灾人祸打击,长期看,股市仍然一路向,如果遇到大跌等股灾,抄底的时机就在市场处于10倍左右市盈率区间时,但这个购买过程也可能会好几年的煎熬,不会一买就涨,但在低估区间耐心持有终将胜利。

而当股票指数处于20倍市盈率以上区间时,证明股票资产已经处于泡沫化,长期投资回报率下降。

当然,市盈率的观察也并不是一概而论,不同行业的市盈率也不一样。

周期性的行业享受的市盈率就非常低,比如钢铁,通常情况下市场只会给与其10倍以下的市盈率估值。这是因为周期性行业的企业利润增长往往是周期性的,也即是时好时坏,增长不稳定,因此动态系数也相应较高。

科技企业,市场往往比较乐观,一旦进入其发展的上升轨道,则有可能较长时间保持稳定增长,因此计算而得的动态系数也较低,市场给予的市盈率也较高(虽然这并不符合实际)。

市盈率还和国家经济发展周期相关,也与市场乐观或悲观情绪有关,因为它的公式中有价格因素,因此,不可因为市盈率低而买入,也不能因为市盈率高而卖出。

其实大多数时候应该恰恰相反,在高市盈率时买入,低市盈率时卖出。

相信老铁们看到这里,都会自然而然地想选择高市盈率的股票,认为这样才能获得高回报。

但是不管是国内还是国外的实际研究证明,从长期看(注意,一定是长期),购买低市盈率股票组合产生的回报明显高于高市盈率的股票组合。

高市盈率意味分子大,意味着买的人多,市值高,这样就具备了炒的素质,投机者的最爱,钱多人傻速来。

而对于价值投资者来说,高市盈率意味着未来的空间小,所以不值得长期持有,为何价值投资者喜欢股市暴跌,就是因为这时候好公司的市盈率也会降低到不合理水平,才有抄底的机会。

最关键的一点,你一定要谨记,在国内股票市场受较多因素干扰的情况下,市盈率仅能作为投资参考的数据之一。

五、还有哪些变种市盈率

可以说,股票界从来不缺技术派,就像现代经济学家们,总想找到一个万能的经济模型来预知未来,但是他们却忘记了经济活动的主体是人,而不是钱,人性是这个世界最难懂的。

如今,股票界的市盈率上面的静态和动态,还有很多版本,下面坤鹏论大致介绍一下,在不少看股软件中你能看到它们的身影。

LYR市盈率=当前总市值/上一年度净利润

用的人不多,原因是跟过去的净利润比,没意义,买股票不是买历史。

TTM市盈率=当前总市值/最近4个季度的净利润总额

又叫滚动市盈率,它是从国外直接引进的,我国规定所有上市公司的财政年度都为每年1月1日至12月31日,而国外成熟市场的上市公司,是可以自己设定财政年度的,所以为了方便横向比较,就有了滚动市盈率的存在。

TTM市盈率相对客观,所以经常会在股票分析文章中用到,因为是最近4个季度的净利润,而且还是流动更新的,所以数据新鲜度还不错。

当然,因为即使是最近4个季度,依然是过去时,所以TTM市盈率接近未来,但还是无法反映未来。

不过,对于业绩一直比较稳定增长的企业,它还是比较合适的。如果某个季度业绩出现较明显波动,TTM市盈率就会失真,所以算它时,要关注每个季度的业绩变化是否有大起大落。

六、寻找真实的企业利润

既然市盈率=最新的总市值÷上年度企业净利润,分子总市值是客观存在,而分母净利润则很可能存在假象,甚至很多上市公司会刻意造假,所以一定要好好过滤一下,比如:

一定要以核心业务的利润为根本,对于那些长期股权资产过高的企业,要认真分析,甚至剔除股权资产带来的利润。

把那些一次性收益以及非核心业务的收益都剔除掉,比如卖房子换来的收益。

要从财报发现,企业有没有通过存货和应收账款的调整而影响业绩。

要想真正找到好企业,必须要对它非常熟悉,甚至要如数家珍,因为买股票买的就是未来,我们要通过现在更多地信息确定它当下的盈利质量,来更准确地预测它未来的赚钱能力,这样才能保证我们长期股息回报。

七、用好算好市盈率,你也能像巴菲特一样

终于,历经一周的研究与整理,市盈率写完了,字数不少,但很多地方并没有展开,坤鹏论认为,静态市盈率对于价值投资者才是关键,因为它可以帮你剔除很多很多所谓的妖股、概念股、周期股......,而中国股市中最后能够入围的可能只有5%了。

接着,你可以用上面提到的其他市盈率再对这5%的企业好好核算一下,从中优中选优,而且这些计算,坤鹏论建议你自己来,虽然它们基本都可以查到,因为这样你才能从寻找数据的过程中,更加深入地了解企业。

选好股票有没有秘诀?如果是价值投资的话,那其实真没有,财务优异,业务简单,盈利,现金流充裕,负债少,符合这几个标准的就是好企业。

人为什么总喜欢把简单的事搞复杂,第一是有人有意为之,这样才能蒙韭菜,第二是投资人自己贪婪,总想着暴利,想发现别人没发现的金子,正路太拥挤,就想找点偏门捷径,但这个世界上从来没有捷径,即使有,未来你还是要把之前省的都还回去。

巴菲特偏爱自由现金流模型计算企业价值,所以他从不投现金流为负数的互联网公司,其实运用好市盈率,也可以像巴菲特一样,甚至经过多重筛选,比巴菲特的标准还要严苛。

当然,“价值投资”理念也许在早期投不出“京东”这样到目前为止还在亏损的“成功”企业,坤鹏论也相信世界上也存在其他投资逻辑,可以发现这类型的金子。

每一种投资逻辑都会发现金子和同时也错过金子。

每一种创业成功都是与众不同的,不可复制的。

没有一个投资逻辑可以发现世界上所有金子。

最重要是坚持一个你认为正确的逻辑和理念,总会让你从沙子里发现该发现的金子。

成功只会迟到,但从未缺席。

人们之所以挣不到钱,是因为不愿意慢慢挣钱。

最后,坤鹏论想说的是,只要用心对股票作一点点研究,普通投资者也能成为股票投资专家,并且在选股方面的成绩能像华尔街专家一样出色。

本文由“坤鹏论”原创,转载请保留本信息

坤鹏论

请您关注坤鹏论微信公众号:kunpenglun。坤鹏论自2016年初成立至今,是包括今日头条、雪球、搜狐、网易、新浪等多家著名网站或自媒体平台的特约专家或特约专栏作者,目前已累计发表原创文章与问答5000余篇,文章传播被转载量超过500余万次,文章总阅读量近6亿。

注:坤鹏论由三位互联网和媒体老兵封立鹏、滕大鹏、江礼坤组合而成。坤鹏论又多了位新成员:廖炜。即日起,坤鹏论所有自媒体渠道对外开放,接受网友投稿!如果你的文章是写科技、互联网、社会化营销等,欢迎投稿给坤鹏论。优秀文章坤鹏论将在今日头条、微信公众号、搜狐自媒体、官网等多个渠道发布,注明作者,提高你的知名度。更多好处请关注微信公众号:“坤鹏论”微信公众号:kunpenglun,回复“投稿”查看,自媒体人可加QQ群交流,群号:6946827

最新评论